2018年以来,受宏观经济压力以及贸易摩擦影响,铜价持续承压,但始终未出现大跌,2019年三季度沪铜(47070, 240.00, 0.51%)波动区间45640—48390元/吨,波动率自2018年以来持续下降。一方面,中央的逆周期调节一定程度对冲了经济的下行压力,铜的需求增速呈现缓慢下降的趋势,而供给端则在这几年进入低速增长期,因此铜恰好处于供需紧平衡。另一方面,当前铜价处于历史均衡位置,所以价格表现为上下两难,波动率大幅下降。但在供给持续紧张的背景下,如果未来逆周期发力,国内需求出现边际好转,那么铜价也有望迎来阶段性上涨。

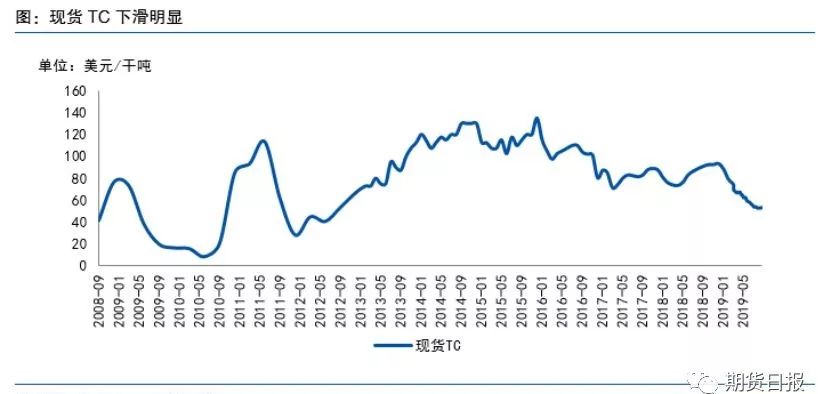

供给持续紧张,TC下滑明显

前几年铜价的下行导致铜矿投资明显放缓,资本开支自2013年开始逐年下滑,铜矿的投资周期较长,从资本开支到产能释放普遍需要4至5年的时间,因此从2018年开始,新增铜矿项目明显减少,2019年下半年绝对增量较大的只有第一量子的Cobre Panama与嘉能可的Katanga。

而且考虑到大型铜矿品位下降以及Grasberg产量仍然处于恢复期,预计2019—2020年铜矿供应更加紧张。

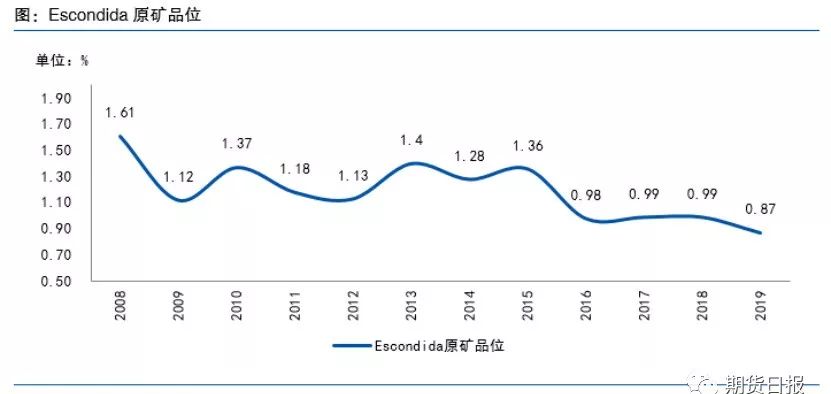

首先,全球的铜矿山开发已经到了中后期阶段,智利和秘鲁的铜矿平均品位逐年下降。当前矿石品位下降已经明显影响了铜矿的产出。必和必拓年报显示,Escondida铜矿平均品位由0.99%下降至0.87%,使得2019年上半年Escondida铜矿产量同比下降了11.3%,除此之外,智利国营的半年报也显示矿石品位下降对产量造成了不利影响。

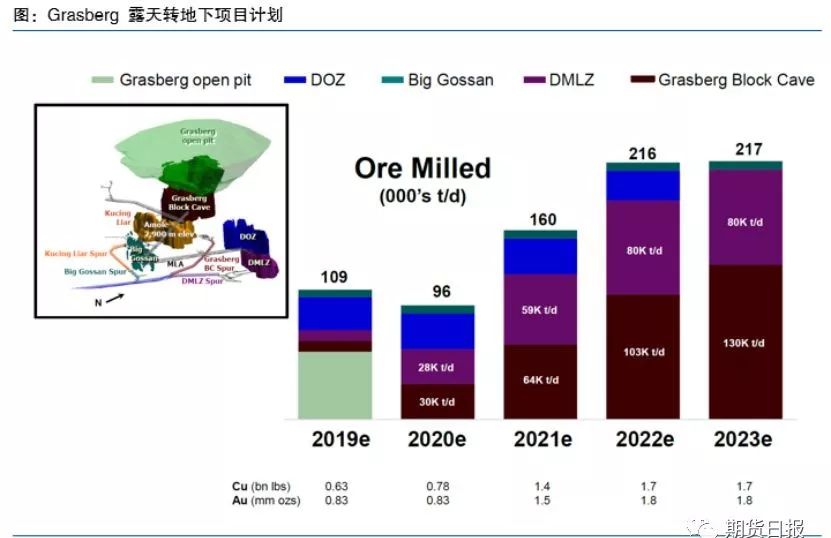

其次,全球第二大铜矿项目Grasberg正从露天开采过渡到地下开采,2019—2020年为转型初期,产量大幅下滑,自由港财报显示,2019年上半年产量同比下降了59%。

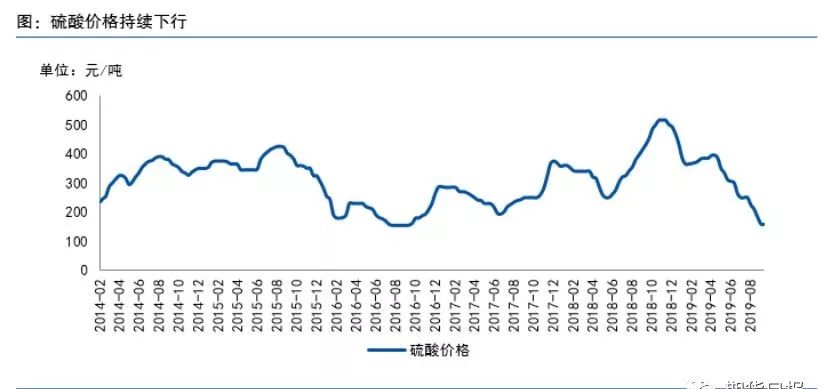

近几年,国内铜冶炼厂项目集中投建,导致铜精矿TC/RC承压下滑,上半年现货TC还有90美元/吨上方的报价,但目前仅报53—56美元/吨,部分非CSPT中小型冶炼厂的报价更低。Antofagasta与江铜、铜陵签订了2020年上半年TC长单,价格为65美元/吨上下,相较2019年的80.8美元/吨的长单下滑明显。而且2020年铜矿供应依然紧张,预计年底签订的2020年全年长单会较2019年出现明显下滑,而冶炼厂主要以长单为主,因此预计TC下滑对冶炼厂的压力会在2020年显现。此外,硫酸价格也在持续下行。之前已有部分炼厂延长检修时间来应对利润下滑,未来不排除有减产的可能。

需求或阶段性企稳

当前国内经济仍有不小压力,但中央的逆周期调节一定程度对冲了宏观经济的压力。贸易谈判未来则仍会反反复复,但对需求预期的负面影响会进一步减弱。

具体到终端需求来看,上半年电网投资表现不佳,但7月明显好转,累计同比增速从6月的19.3%上升至7月的13.9%。2019年国家电网年度计划投资额为5126亿元,截至7月完成2021亿元,仅占总计划额的40%左右,后半年潜力较大。且中央积极推进老旧小区的改造建设,而老旧小区的存量规模庞大,因而对电线电缆更新换代的需求较大。因此,后半年电力发力潜力较大,预计四季度的电网投资规模有望增加。

8月,房地产开发投资累计同比较前值的10.6%下滑至10.5%,地产投资增速连续4个月回落。但房屋竣工面积增速从7月-11.3%上升至-10%,降幅收窄。而且两年交房期集中到来,竣工面积增速降幅有望继续收窄。8月空调单月销量1027.4万台,同比增加3.5%,其中内销出货量729.1万台,同比增长0.6%,在经历了连续三个月同比负增长之后,空调内销在提货政策的刺激下有所企稳,2018年9—12月出货基数较低,因此今年9—12月内销有望延续8月平稳增长态势。1—8月,中国汽车产销分别完成1593.9万辆和1610.4万辆,产销量同比分别下降12.1%和11%,降幅比1—7月分别收窄1.4和0.4个百分点,行业产销整体大幅下降的情况有所改善。

9月之后,下游铜材企业的开工率会逐步回升,铜的库存也将逐渐进入季节性去库。

精铜取代废铜消费

2019年9月23日,固废中心公布了2019年第12批固废进口批文,此次批文是7月1日废六类实行限制类进口制度以后公布的第四批涉及废铜的批文,批文量较前三批继续大幅减少。截至目前,前四批批文累计发放废铜总实物量为484217吨,按照80%的品位测算,约合金属量387373吨。2018年下半年,中国共进口废铜136.8万实物吨,约72.3万金属吨,其中进口六类废铜82.3万实物吨,约60.5万金属吨。目前的批文量较去年下半年实际总进口量还少33万金属吨,较去年下半年六类废铜进口量少22万金属吨。进口废铜收紧预期叠加铜价低位,精废价差明显收窄,当前使用废铜已经不再具有经济优势,所以部分废铜消费会由精铜所取代。

综上,铜当前处于供需紧平衡状态,价格上下两难,因此波动率下降,继续做空波动率的性价比已经不高,建议中长期可以考虑做多波动率,甚至可在价格低位时尝试单边做多。(作者单位:南华期货)